GCM Yatırım: Petrolde Bankacılık Çalkantısı ve Irak Sorunu

Fed’e göre SVB’nin batışı yönetim kaynaklı

Fed’in Mart ayı beyanatında 25 baz puan faiz artırımı gerçekleştirirken, yılın devamında ilişkin faiz artırım ihtimalini ucu açık bıraktı. Enflasyonla mücadeleyi vurgulayan Fed, yılsonu faiz beklentisi de değiştirmeyerek 5,1%’de tuttu. Ayrıca Fed Başkanı Powell, bankacılık sorununa rağmen bu yıl faiz indirimi beklemediklerini belirtti.

Piyasa beklentisi ise bankacılık krizine odaklanarak, Mayıs toplantısında faiz artırımı gerçekleşmeyeceği, yılın ikinci yarısından itibaren de faiz indirimlerinin başlayabileceği yönündeydi. Dolayısıyla ya Fed, ya piyasa beklentilerinin birbirine yakınsaması için bankacılık gündeminin gidişatını ve veri akışını izlemeye başlamıştık.

Burada dikkat çeken kısım ise Fed’in SVB’nin iflasıyla başlayan sürece çok fazla eğilmemiş olmasıydı. Ancak Fed’in finansal kurumlardan sorumlu yönetim kurulu üyesi Michael Barr, SVB’nin iflasının Banka’nın riskleri iyi yönetememesinden kaynaklandığını belirtti. Konunun izole olduğunun savunulması piyasaları bir miktar rahatlatarak faiz beklentilerinde dümene tekrar enflasyonu getirmeye başladı.

Ancak önümüzdeki süreçte bankacılık gündeminin ön sıralarda yer almaya devam edeceği unutulmamalı. Bunun yanında enflasyon ve büyümeye ilişkin veri akışı da izlenecek. Piyasa beklentisi Barr’ın açıklamalarının ardından Mayıs ayında da 25 baz puanlık faiz artırımı ihtimaline ağırlık kazandırdı. Faiz artırımı ve değişiklik yapılmaması senaryoları oldukça yakın ihtimallere sahip.

Faiz beklentilerinin enerji fiyatı üzerindeki etkisi daha çok talep kanadıyla ilişkili olsa da, orta vadede arz yönlü etkileri küçümsenmemeli. Şu an bankacılık sorununun büyümeye olası etkileri nedeniyle özellikle petrol tarafında genel bir baskı var. Bu durum Fed’in agresif olarak değerlendirilen faiz artırım maratonunun da etkisini yansıtıyor. Önümüzdeki dönemde enflasyonun seyri ve dolayısıyla faiz beklentileri ile bankacılık gündemi takip edilecek.

Bankacılık sorununun izole kalarak pozitif bir tablo oluşturması ve Fed’in faiz konusunda beklediği kümülatif etkinin hissedilmeye başlaması petrol için pozitif olabilir. Ancak bu iki şartın kısa sürede oluşma ihtimali biraz düşük görünüyor.

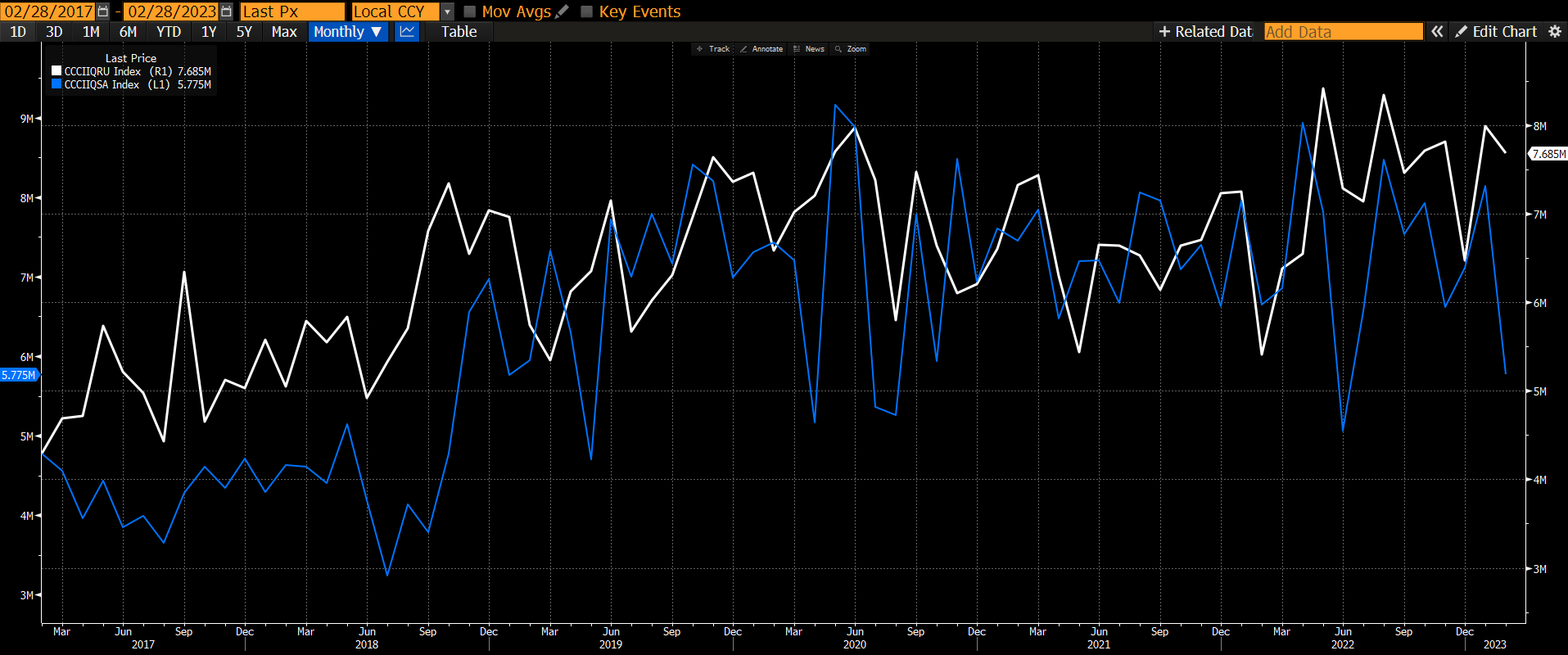

Çin’de sıfır vaka politikasından çıkışın beklenen etkiyi gösterememesi ve Rus arzı

Çin’in 2022 sonlarında katı olarak uyguladığı “sıfır vaka” politikasından çıkışın özellikle 2023’ün ilk çeyreğinden itibaren etkisini hissettirmesi bekleniyordu. Henüz yeterli canlanmanın sağlanamaması petrol tarafında baskı oluşturan unsurlardan biri. Bazı ekonomik göstergeler şu şekilde;

- Ekonomi 2022’nin son çeyreğinde bir önceki çeyreğe göre büyüme sağlayamadı.

- Enflasyon Şubat ayında yıllık bazda 2,1%’den 1%’e düştü. Son bir yılın en düşük enflasyonu.

- Buna rağmen imalat ve hizmet PMI’lar güçlü genişleme gösterdi.

Sıfır vak politikasından çıkış sürecinin küresel olarak oluşturduğu beklentiye rağmen, bazı uluslararası lojistik şirketleri beklenen serbestliğin sağlanmadığı konusunda açıklamalar yaptı. Bu da gevşeme konusunda yeterli şeffaflığın oluşmadığı ihtimalini akla getiriyor.

Bu durum petrolde baskı oluştururken, Çin ile ortak paydada bir de Rusya konusu var.

Batı, Rusya’yı küresel petrol arzına katılımını kısmaya çalışırken, Rusya Asya pazarında payını artırıyor. Ülke 2022 ortasından bu yana Çin’in ana ham petrol tedarikçisi haline geldi. Dolayısıyla Rusya’ya uygulanan yaptırımların üretimi kısabileceği beklentileri de sınırlanmış durumda. Uluslararası Enerji Ajansı, Rusya’nın Ocak ayında Çin’e günlük 2,3 milyon varil ham petrol ihraç ettiğini açıkladı.

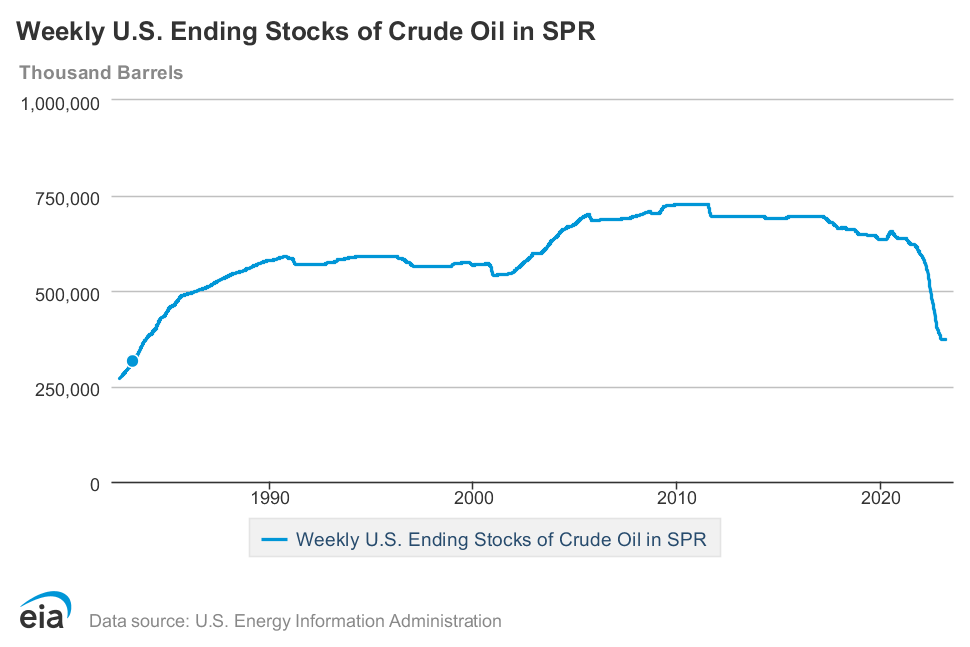

SPR için geri alımların ertelenmesi

Yukarıdaki tabloda Stratejik Petrol Rezervi’nin (SPR) tarihi seviyeleri görülebilir. Biden yönetimi Haziran 2020’den beri SPR’den 284 milyon varil satış gerçekleştirdi. Akaryakıt fiyatlarını dengelemek için uygulanan bu politika ardından geçtiğimiz yılın sonlarında, 70 Dolar bölgesinden geri alımların yapılacağı açıklanmıştı. Ancak geçtiğimiz günlerde yapılan yeni açıklama, geri alımların bu yıl gerçekleşmeyebileceği yönünde. Bu da petrol fiyatını baskılayan unsurlardan birisi olarak görülebilir.

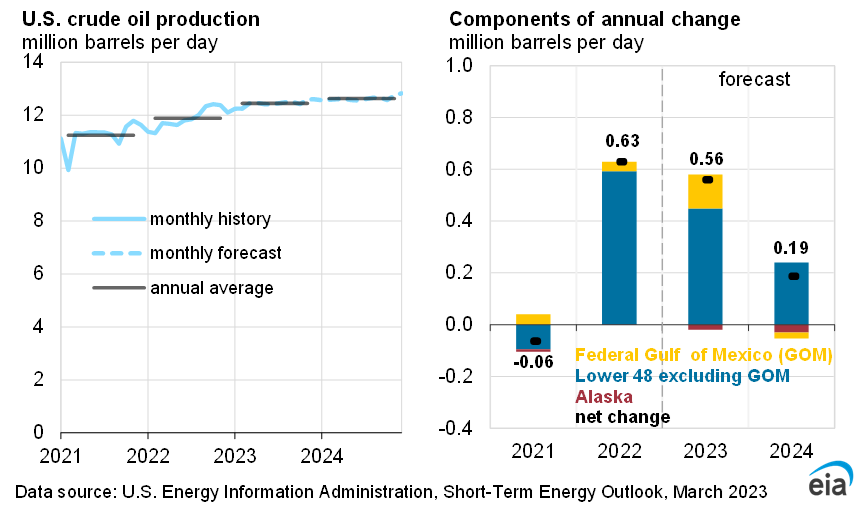

ABD enerji piyasasında durum

ABD’de SPR harici stoklar yaklaşık 1,5 yılın en yüksek seviyelerine yakın seyrediyor. Buna ek olarak ABD Enerji Bilgi Dairesi de, yukarıdaki grafikte görüleceği gibi ABD ham petrol üretiminin kademeli olarak artacağını öngörüyor. Bu artışın özellikle Meksika Körfezi faaliyetlerinden kaynaklanacağı öngörülürken, düşük fiyatların önümüzdeki süreçte kaya petrolü üreticilerini hangi ölçüde yıpratacağı öngörülere dahil edilmemiş görünüyor.

Ancak bugüne kadar ABD üretim faktörlerinin her seferinde yükselen fiyatlara oldukça hızlı şekilde yanıt verdiğini görmüştük. Dolayısıyla ABD arzının küresel petrol fiyatını baskılama potansiyeli ile ilgili görüşümüzü koruyoruz.

Irak’ın sevkiyat kesintisi kararı

Irak, Türkiye’ye yönelik 2014 yılında açtığı tahkim davasını kazanarak Kürt Bölgesel Yönetimi’nin Ceyhan boru hattı yoluyla yaptığı ihracatı durdurma kararı aldı. Bu karar ile birlikte günlük 400 – 450 bin varil sevkiyatın gerçekleştiği belirtilen hattın pasif hale gelişi petrol fiyatlarını yukarı çekti.

Uluslararası Tahkim Mahkemesi’nin 2014 – 2018 yıllarını kapsayan dava konusu için Türkiye’nin 1,4 milyar Dolar tazminat ödemesine karar verirken, 2018 sonrası dönem için davanın görülmeye devam edileceği bildirildi.

Mahkeme kararının çıktığı 25 Mart’ta Ceyhan ve Yumurtalık boru hatları Türkiye tarafından kapatılmıştı, iki ülke arasında temaslar sağlanmıştı.

Önümüzdeki süreçte sevkiyatların açılması halinde petrol fiyatlarında tekrar baskı oluşturma ihtimali bulunurken, sorunun uzaması kademeli yükselişlere neden olabilir.

ABD petrolü 27 Mart haftası Irak gündeminin de desteğiyle sağladığı yükselişle 73 Doları görürken, Brent petrol 78 Dolara ulaştı. İki petrol türü de geçtiğimiz hafta bankacılık endişeleriyle birlikte Aralık 2021’den bu yana gördüğü en düşük seviyeleri test etmişti.

gcmyatirim.com.tr