Ann Kruger: Küresel borç krizinin eşiğindeyiz

2024 yılında global ekonomiyi bekleyen en önemli risklerden biri, büyük merkez bankalarının beklenenin aksine faiz indirimlerini geciktirmeleri. Finans piyasasının bir çok kesiminde yüksek faizler ve borçluluk oranının yarattığı sıkıntılar şimdiden belirgin. Bazı kredi derecelendirme kuruluşları 2024 yılında iflasların artacağı uyarısını yaptı.

Finans pazarında yüksek faizlerin sürmesi olasılığına en kırılgan grup ise Türkiye gibi gelişmekte olan piyasalar ve o ülkelerde işgören FX borçlu firmalar. Dünyaca ünlü finansal kriz uzmanı Ann Kruger Project Syndicate’de yayınlanan analizinde 2024 yılında küresel borç krizi olasılığını inceledi:

Kruger’e göre 2024’te borç krizi olasılığı yüksek

Eğer birkaç büyük gelişmekte olan piyasa eş zamanlı olarak artan faiz oranlarıyla ve alacaklıların borçlarını çevirme konusunda isteksizliğiyle karşı karşıya kalırsa, küresel bir borç krizinin patlak vermesi muhtemeldir. Bu senaryoyu önlemek için borç sıkıntısı çeken devletlerin nasıl destekleneceğine dair uluslararası bir anlaşmaya ihtiyaç var.

Uluslararası Para Fonu, son Dünya Ekonomik Görünümü raporunda, düşük gelirli ülkelerin yüzde 56’sı ve gelişmekte olan piyasaların yüzde 25’nin “yüksek düzeyde borç sıkıntısı içinde ya da “krediye erişim zorluğunda” olduğunu bildirdi. Bu ülkelerden bazıları, IMF finansmanından yararlanmaya uygun hale getirecek ve ekonomik büyümeyi teşvik edecek reform programları üzerinde çalışıyor olsa da, pek çoğu bu durumda değil. Gelişmekte olan dünyada bir borç krizi yaklaşıyor.

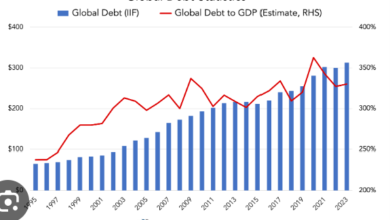

Küresel borç sürdürülemez boyutlara erişiyor

Son derece yüksek borçluluk seviyelerinin öncesinde, genellikle alacaklıların sürekli vade uzattığı veya faizleri yükselterek yeni krediler açtığı bir dönem gelir. Küresel borcun ne zaman sürdürülemez hale geldiğini belirlemenin basit bir yolu yok. Analistler sıklıkla borç/GSYİH oranını kullanıyor ancak faiz oranları burada fark yaratıyor. İmtiyazlı faiz oranlarıyla borçlanan düşük gelirli ülkeler, sadece piyasadan borçlanmak zorunda olanlara nazaran daha dirençli.

Borcun vade yapısı da önemlidir: Eğer borcun büyük bir kısmı yakın zamanda vadesi gelecekse, toplu temerrüt vakaları küresel panik tetikleyebilir.

Eğer dış krediler, borçluya yüksek getiri sağlayacak faaliyetleri finanse ediyorsa, yoksul ülkelerin borçlanması gayet sağlıklıdır. Böyle bir senaryoda, borç kendi kendini finanse edebilir. Sorun şu ki, birçok ülkede devlet borçlanması büyük ölçüde spor stadyumları veya seçim öncesi yardımlar gibi düşük veya negatif getiri oranlarına sahip harcamaları finanse etmek için kullanılıyor.

Bu tür harcamalar – büyük borçlar ve mali açıklarla birlikte – kreditörleri rahatsız eder. Özellikle faizlerin yükseldiği dönemlerde bu tür ülkeler borç almakta zorlanabilir. Alacaklılar vadesi gelen borçları uzatmayı reddettikleri veya borçlara uygulanacak faiz oranı ödenemeyecek kadar yüksek olduğunda borç krizi patlak verir.

Paris Klubü ve Çin oyunbozanlığı

1990’lı yıllarda, borç krizleri sıklaşınca, sorunlu kredilerin çözümünü hızlandıran bir mekanizma oluşturuldu (Paris Klubü). Ancak yirminci yüzyılın sonuna gelindiğinde devletler ülkeler arası ve sınırötesi ticari banlardan kredilerden vazgeçerek tahviller yoluyla borçlanmaya başladı. 2010 yılında düşük ve orta gelirli ekonomiler, uzun vadeli kamu ve kamu garantili dış borçlarının %46’sını özel alacaklılara borçluydu. 2021 yılına gelindiğinde bu pay %61’e yükseldi.

Paris Kulübü’nün borçlar içinde payı azalsa da faaliyeti devam etti. Türkiye 2002 yılında borç ödeme zorluklarıyla karşı karşıya kaldığında politika reformları gerçekleştirdi ve IMF kredisi aldı. Bu şekilde, hızlı bir şekilde GSYİH büyümesini yeniden sağladı. Aynı sıralarda Arjantin yükümlülüklerini yerine getiremez hale geldi ve borcunun yeniden yapılandırılması gerekti.

Yeni bir yeniden yapılandırma mekanizması şart

Ancak bugün en büyük sınırötesi alacaklı Çin var ve o da Paris Kulübü’ne katılmayı reddetti. Diğer alacaklılar, Çin’in borç yeniden yapılandırmasına katılmaması durumunda doğal olarak sürece katılma konusunda isteksiz olacaklar. Aksi takdirde yapılandırma aslında Çin’e borç ödemelerinin finanse etmeye eş düşüyor. Sri Lanka ve Zambiya, IMF’nin ilgili ekonomik reform programlarını desteklemesine rağmen Çinli alacaklılarının Paris Kulübü’nde üzerinde anlaşmaya varılan şartları reddetmeleri nedeniyle borç yapılandırmasında uzun gecikmelerle karşı karşıya kaldı.

Türkiye de kırılgan ülkeler arasında

Mısır, Lübnan, Pakistan, Türkiye ve birçok küçük ekonominin de aralarında bulunduğu bazı ülkeler, yüksek borç/ihracat ve borç/hizmet/GSYH oranları rapor ediyor. Lübnan’da dış borç 2021’de ihracatın %603’üne ve gayri safi milli gelirin %381’ine ulaştı.

Eğer büyük gelişmekte olan piyasalar ve düşük gelirli ülkelerden bazıları eş zamanlı olarak artan faiz oranlarıyla ve alacaklıların borçlarını çevirme konusunda artan isteksizliğiyle karşı karşıya kalırsa, küresel bir borç krizinin patlak vermesi muhtemeldir.

Bu senaryoyu önlemek için dünyanın, borç sıkıntısı çeken devletleri destekleme prosedürlerini belirleyen, böylece IMF’nin kredileri daha hızlı dağıtmasını sağlayacak uluslararası bir anlaşmaya ihtiyacı var. Velakin, Çin işbirliği yapmayı reddederken tüm alacaklıları bağlayacak çözümler güç olacak.

/*